米企業、利益が伸びずに株価が上がるからPEGレシオが歴史的高水準へ

PEGレシオは成長企業が割安かを測るために使える指標で、企業の成長性とPERの関連を知ることができる指標です。

通常、1倍を下回れば今のPERに対して利益の伸びが高いということで割安成長株の条件を満たすことになり、利益成長ができるなら株価を評価できます。

ただ、PERだけ上昇し利益が伸びないのであれば、PEGレシオは上がるため割高な評価になります。

株価上昇でPSRは既に割高気味になっているので、売上成長低下でPSR割高

さらに利益成長も株式市場の上昇に追いつかずPEGレシオまで割高

|

| https://twitter.com/Marcomadness2/status/1685375106070052865?s=20 |

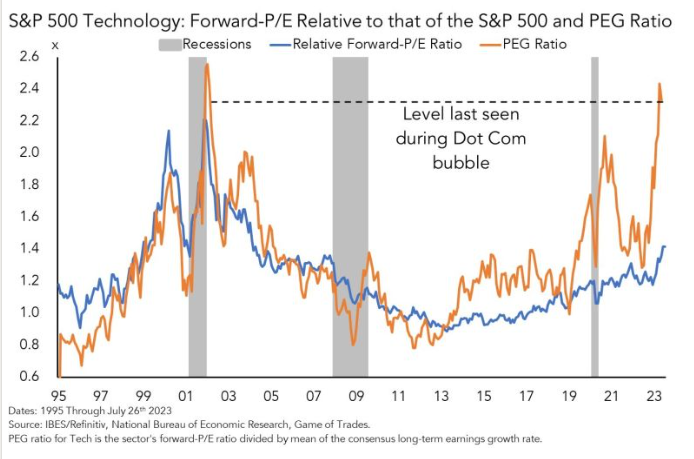

オレンジ色の線がS&P500 テクノロジーセクターのPEGレシオです。

1倍割れが割安ということですが、指数でそうなることはまずなく、リーマン後とクリスマスショック辺りに見られるくらいで、現在は2倍を超えている状態でITバブルと同水準です。

PEGレシオが2倍ということは、PERに対して利益成長が半分ということなので、

PERが30倍ならEPS成長は15%ということになりますね。

長期予想があれば今から将来の正確に近いPEGレシオが出せますが、いまだと米企業は長期見通しを引き下げているので将来の利益が今までのように上昇しない、のにPERが下がらないためにPEGレシオと株価だけが上がっている状況でしょう。

PEGレシオは利益成長さえ回復すれば1.5倍程度までは簡単に引き戻せるでしょうが、現在の株価水準でPEGレシオをニュートラルに近いレベルにまで下げるには、

利下げ、金融緩和でリセッションなしという条件がいるでしょうかw

米企業が利益を出すには、ドル安や利下げが歴史的に必要であり、その状況は通常はリセッションなので利益成長そのものが落ちるのでPEGレシオには不利です。

上画像のリーマンショック後の9-11年あたりにPEGレシオが高いのは緩やかな株価回復も多少あるでしょうが、本筋はリセッションによる利益が伸びない状況でしょう。

PEGレシオが平均して高いというのは指数内に割安成長株という存在が減っている、あるいは超割高な企業が増えているなどであり、一部の企業の長期見通しが良い程度では本来は指数が上がるべきではないでしょう。

しかし、ナスダック7やS&P10とも言えそうな、一部の銘柄で指数の半数以上を占めてしまう現状は証券取引所が問題を解消しようとしていますが本質的にはできず、パッシブなバブルが全体のPEGレシオを押し上げていき、利益成長で改善できれば良いですが、過去の例を見る限りは一度リセッションして利下げと金融緩和、ドル安で回復するルートが王道でしょう。

ここから強気相場と想定するには、これから出てくる経済指標が全部強いくらいのサプライズが欲しい。

しかし、全部強い経済ではFRBが引き締めて長期化するので、米企業に利益増加の可能性があるとすればドル安。